FP嶋のiDeCo運用について、定期的にお見せします。

FP嶋は楽天証券にてiDeCoを運用しております。

iDeCoのシステムやおすすめの口座については別の記事をご覧ください。

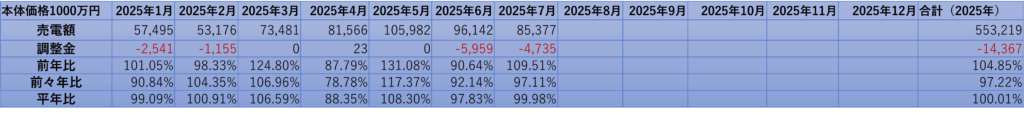

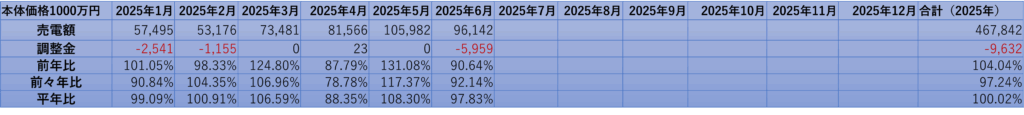

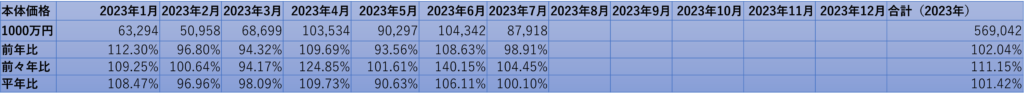

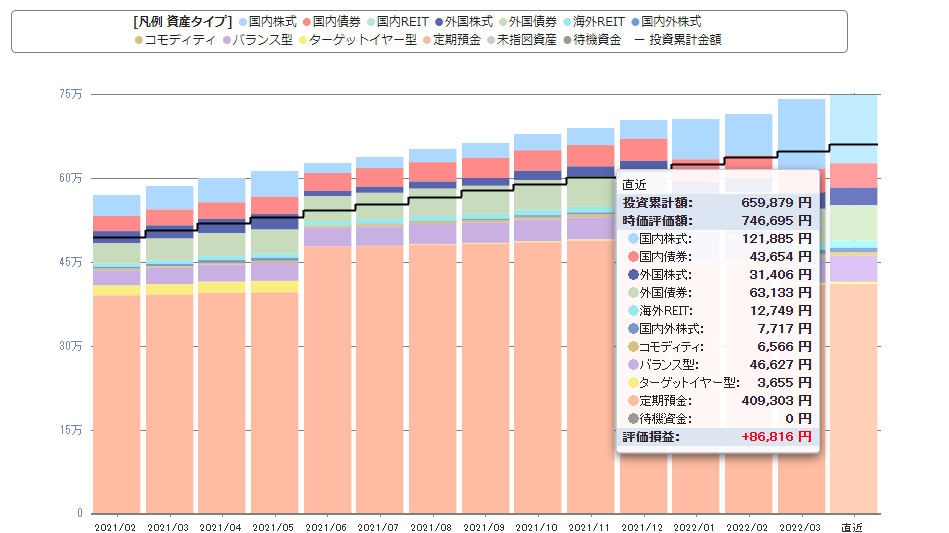

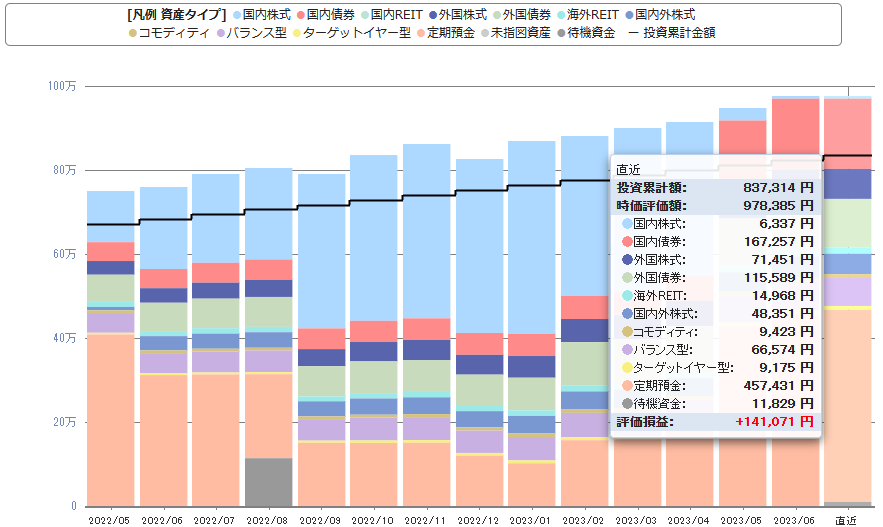

FP嶋はiDeCo歴が71ヶ月です。これまでの掛け金と、利益について見ていきましょう。

表の掛け金と、実際の掛け金は異なりますが、手数料等が引かれているためです。

iDeCoの設定

- 口座:楽天証券

- 掛金:12,000円/月

- 初期費用:2,777円(2019年10月以降消費税増税に伴い2,829円へ変更)

- 運用手数料:167円/月(2019年10月まで)、171円/月(2019年10月以降)

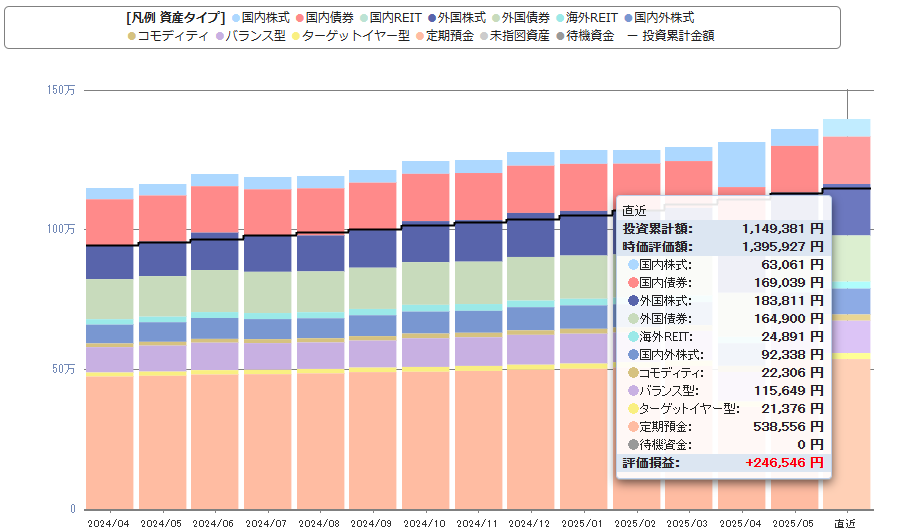

アセットアロケーション(現在の掛金に対する:2023/7分より)

- 国内株式:4%

- 国内債券:4%

- 外国株式:20%

- 外国債券:14%

- 海外REIT:2%

- 国内外株式:6%

- コモディティ:2%

- バランス型:10%

- ターゲットイヤー型:3%

- 定期預金:35%

アセットアロケーション(保有資産に対する)

- 国内株式:0%

- 国内債券:18%

- 外国株式:7%

- 外国債券:12%

- 海外REIT:2%

- 国内外株式:5%

- コモディティ:1%

- バランス型:7%

- ターゲットイヤー型:1%

- 定期預金:47%

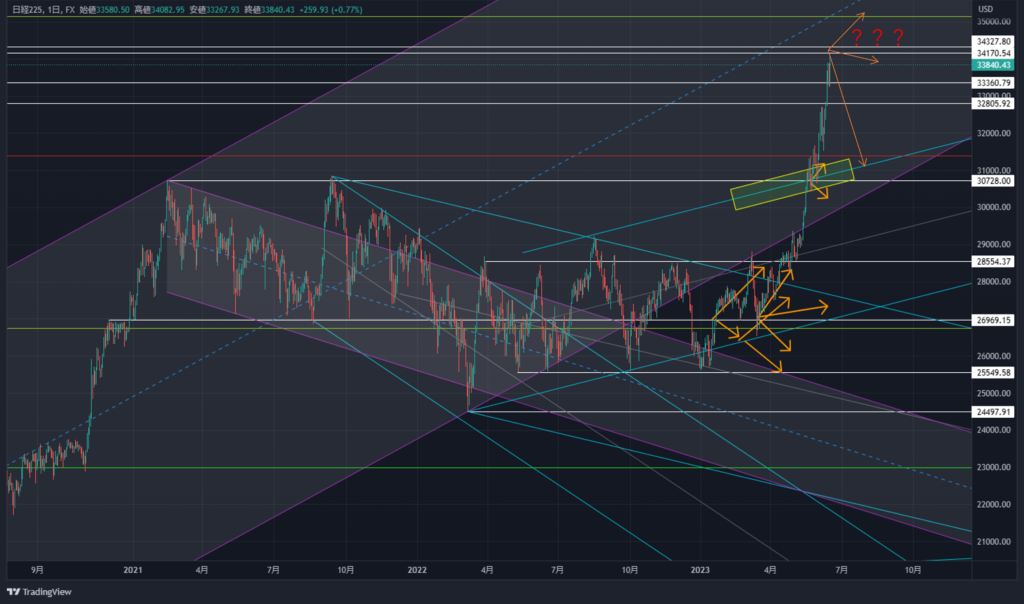

日経が3万超のタイミングで利確していますがその後もどんどん伸びて、指くわえてみてます!もう悔しいです!ただ、相対的に損はしていますが、そんなもんだと諦めています!

今は暫く静観。ここで日本株には入れないのが得策かと。

NISAその他で今はいわゆる素人が入ってくるトレンドの最終局面だと見ていますので、マスコミ等も煽ってきているのでそろそろ下落の兆しが見えると信じています…が、ほんと強くてどんどん伸びてますね。正直どこまで行くかわかりません。

まぁいずれにしても3万割ってくるまでは預金多め日本株少な目の配分で過ごします。

先月分

今のところ株価はどんどん上がって相対的に損してます!(涙)

まぁそれは仕方ない事ですし、初めから3万で利確予定だったので、出口戦略を実行できたとポジティブに捉えます。まぁその戦略自体が甘かったわけですが。

さて、一方その後、どうなっていくか… 正直わかりません!勢いは強く、このままガンガン行くかもしれないし、賃金等が上がっているわけでも無い状態なので、間違いなく株価はバブル(つまり本来ある価格から上に乖離している)状態だと見ることもできます。

バブルを弾かせるまで膨らませるのか、適度なところで調整が入るのか… こんな時は見が正解で、利益を出せるタイミングをしっかり見極める‥ それが長期投資だと思っています(強がりです!)

とりあえずは利確した位置よりも下から買っていきたいので、辛抱強く待ちます。

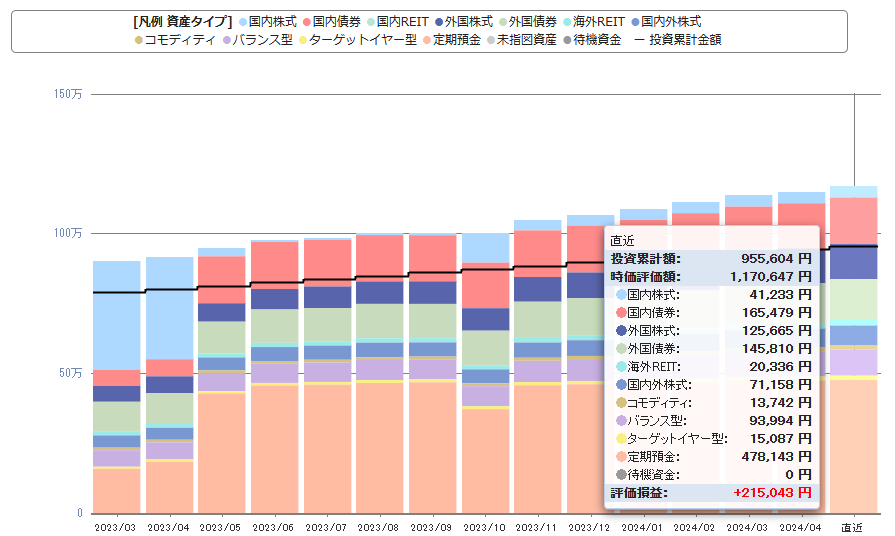

そして今月

という事で買い増さなかったのは正解でじりじり下げてきています。

あまり上に行くイメージが出来ないので、このままじりじり下げてくるか、レンジを組んで暫く停滞するのかなっという感じ。いずれにしても8月~9月の間にトレンドライン的にも水平線的にも意識される値に到達しそうかな~…

ちょっと自信がないですが、一部資金を黄色枠の書かれたライン付近か30728の水平線あたりで入れたいですね。ただ、それは7~8月中に来ないかもしれないので、その場合は見という事に。

iDeCoは売りから入れないので(インバース商品があるとこがあれば出来るのかな?)高値圏ではリスクを覚悟で買うか、見しかないのでそこはちょっと辛いですね。

まぁ利益が出ているのが幸い。もう少しで1年分の利益が出ますね。

利益は出ている?

2023年7月分までの掛け金・手数料・損益を加味した資産額は、978,385円です。

掛金の合計額は、852,000円ですので、14.8 %程度の利益が出ています。5年11月運用しておりますので、年利に直すと2.37%程度です。投資信託の長期運用としては通常の振れ幅程度ではあります。

また、初年度は4か月で、48,000円の掛け金、次年度以降は144,000円/年で掛け金を支払っております。

iDeCoは掛け金のすべてが所得控除されます。したがって、掛金に対する所得税、住民税が還付されます。

実際の還付額を示すと、収入が推測されてしまうので、ここでは所得税10%、住民税10%として計算してみます。

852,000円 × 20% = 170,400円

したがって、これまでの利益は

978,385円 + 170,400円 ‐ 852,000円 = 296,785円

となります。これは、34.8%程度の利益が出ていることになります。

年利に換算するとほぼ5.18%程度ですので、iDeCoとしてのうまみが出ていることになります。

海外株式は手放すタイミングを見失った感が強いのでガチホで行こうと思います!

iDeCoって怖いのかな?

怖いと思うようであれば、iDeCoの資金をすべて定期預金にしましょう!

iDeCoでは投資信託以外の商品として定期預金も選べます。利益はありませんが、その場合は掛け金の所得税・住民税の控除分の恩恵を受けることができます。したがって、基本的には黒字が続きます。

私は利益を大きく取りたかったので、株式比率を75%と大きくし、債券比率を10%にしていました(2020年3月まで)。その為、コロナショックでそこそこのダメージを受けましたが、むしろチャンスと考え、下がった投信をiDeCo定期預金を利用して購入しました。

その結果、日経平均はV字回復を見せたため、また、利益が出てきました。

おすすめの比率は株式50:債権50です。大きくは増えませんが、安定しています。

2020年3月コロナショックの下落を受けて、私も少し保守的な債券比率を上げたポートフォリオに変更しました。

このペースで行くと・・・?

コロナが始まったころに一時的な下落で大きな損失がありましたが、やはり回復してきました。

運用益年利1.8%、節税分が掛け金の20%とし、大学卒業後就職し、22歳から60歳までの38年間積み立てた場合で考えてみましょう。月の掛け金は12,000円とします。

- 掛金合計:5,472,000円

- 予測資産合計:7,743,460円

- 還付税額:1,094,400円

- 総計:8,837,860円

60歳時点で約900万円の老後資金を貯めることができます。もちろん還付された税金を使わず、貯めていることが必要です。合計額としては61%増が見込めます。

長期投資はとにかく早く始めることが重要です。2020年に新社会人となる人は特に早めにiDeCo口座を開設するようにしましょう。コロナで色々と大変な時期ではありますが、最初が肝心です。

30代~40代もiDeCoは基本的にお得ですので、始めましょう。

50代ではデメリットも出始めます。iDeCoの開始には慎重になりましょう。

FP嶋おすすめのiDeCo口座は以下の4つです。

松井証券

- 厳選商品のみ!

- 低信託報酬!最大で0.82%程度!

- eMAXIS Slim バランス型がある

マネックス証券

- パッシブもアクティブもある

- 少なすぎず多すぎない商品数

- eMAXIS Slim バランス型がある

- ロボアドバイザーが使える

楽天証券

- 商品数多め

- 楽天スーパーポイントで投資信託が買える!

- やや信託報酬は高め

SBI証券

- 商品数が多い

- eMAXIS Slim バランス型がある

- 信託報酬が安いものが多い