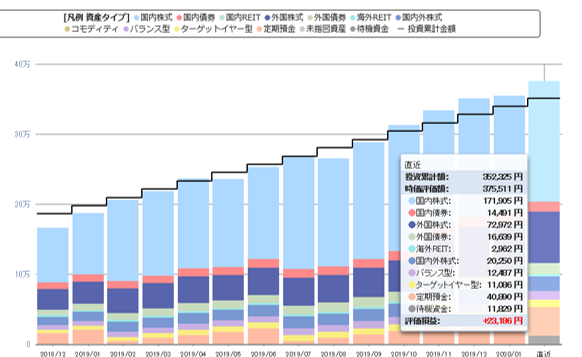

今回は不動産関係の税金の話をします。

不動産は取得時、保有時、譲渡時とそれぞれに税金がかかります。これらの項目はFP試験でも頻出です。しっかりと覚えましょう。

取得時の税金

不動産取得税

不動産は取得する際に都道府県によって、不動産を取得した際に固定資産税評価額の4%が課税されます。

不動産の取得方法や、有償であったか無償であったかは考慮しません。

一部特例があります。

- 住宅及び住宅用地:3%

- 宅地:固定資産税評価額の1/2

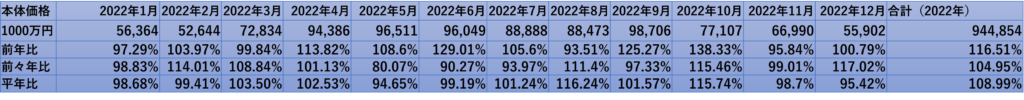

- 住宅:下図の住宅 課税標準額 -1200万円、認定長期優良住宅 -1300万円

- 45,000円または1 m²あたりの評価額×1/2×床面積×2(200 m²まで)×3%の多い方を控除

登録免許税

登録免許税は、国が課税する税金で、納税義務者は登記を受けるものです。課税標準額は以下のようになっています。

- 所有権保存登記:固定資産税評価額 0.4%

- 所有権移転登記:固定資産税評価額 2.0%

- 抵当権設定登記:債権額 0.4%

- 表示に関する登記:非課税

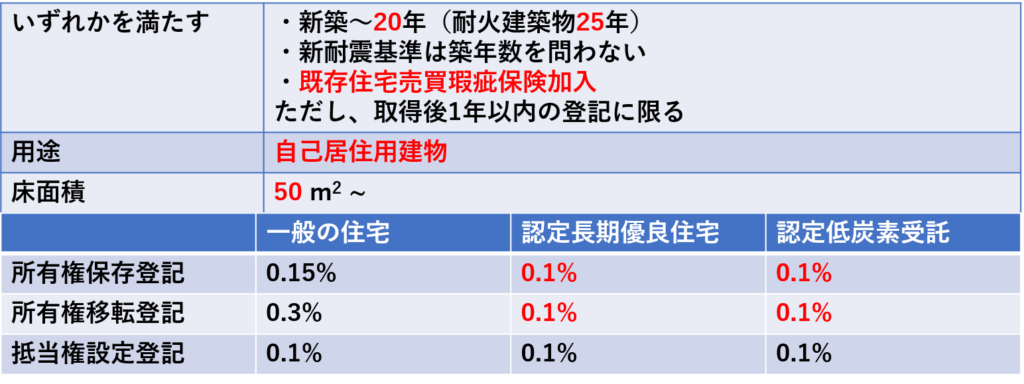

以下の要件を満たした場合には特例があります。

印紙税・消費税

印紙税は国が課税する税金で、代金が1万円以上の売買・請負契約書などに印紙を貼付することで納めます。貼付を忘れたとしても契約自体は有効ですが、過怠税の対象になります。

一方、消費税ですが、土地の売買代金や住宅の賃料などは非課税です。

保有時の税金

不動産は保有していることでも税金が発生します。

固定資産税

固定資産税は、市町村が課税するものです。納税義務者は1月1日時点での固定資産の所有者です。

固定資産税評価額に対し、1.4%の税金がかかります。

新築住宅特例

新築で以下の要件を満たす場合は固定資産税が1/2になります。減税の期間は一般の住宅で3年、中高層耐火建築物で5年です。長期優良住宅はそれぞれ2年延長されます。

- 居住用部分が床面積の1/2以上

- 50 m²(一戸建て以外の貸家は40 m²)~280 m²

- 床面積のうち120 m²までの部分

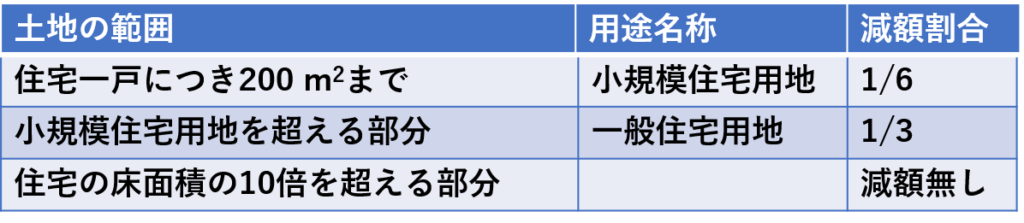

住宅用地特例

頻出項目です。次の図は覚えましょう。

都市計画税

都市計画事業や土地区画整理事業に使用する目的のための市町村税です。市街化区域内の土地建物所有者が課税対象です。市街化調整区域は含まれないので気を付けましょう。

課税標準宅は固定資産税評価額の0.3%です。

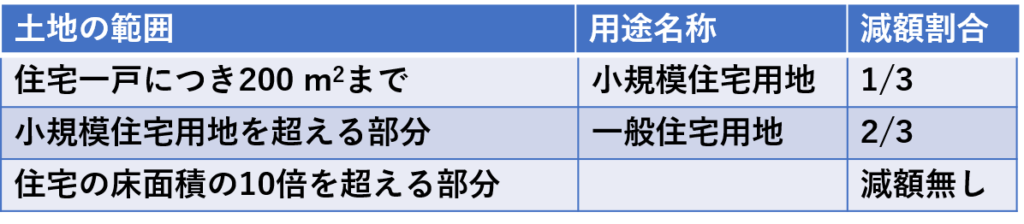

こちらも以下のような特例があります。

住宅用地特例と都市計画税の特例は範囲が一緒ですが、減額が異なります。しっかりと覚えておきましょう。

譲渡時の税金

不動産は譲渡時にも税金がかかります。

まず、譲渡額すべてに課税されるわけではなく、譲渡所得に課税されるということを理解しましょう。

譲渡所得は以下のように計算されます。

課税譲渡所得 = 収入金額 - (取得費 + 譲渡費用)-特別控除

取得費はその名の通り、取得した時の費用ですが、取得費が不明な場合は収入金額の5%を概算取得費として計算することができます。また、譲渡費用とは仲介手数料などを指します。

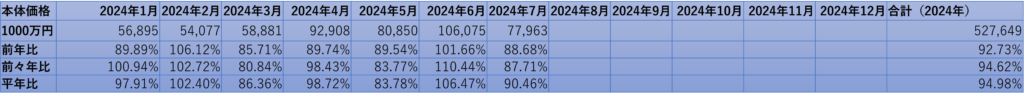

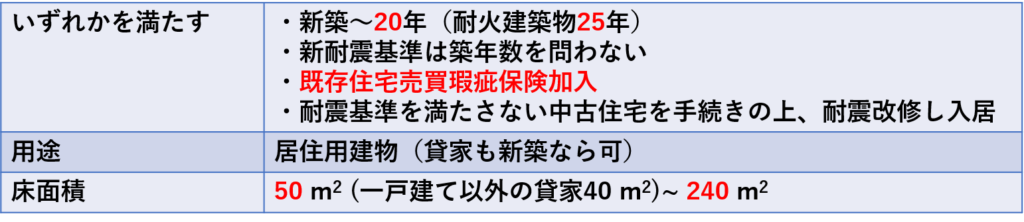

税率

税率は少しややこしいです。

しかし、細かい部分も含めて頻出なので、しっかりと覚えましょう。

まず、短期譲渡と長期譲渡で税率が異なります。

短期譲渡と長期譲渡の境目は5年ですが、譲渡した年の1月1日時点で計算するため、実際は6年近い場合もあります。

つまり、取得した翌1月1日から5年経過する必要があります。

また、10年以上保有した自宅の場合では居住財産の軽減税率の特例があります。ただし、6000万円までが対象で、6000万円超は長期譲渡の税率で計算されます。

これに加えて、居住用財産の譲渡の場合には3000万円の特別控除があります。

こちらは所有期間の制限を受けません。

適用要件は

- 居住用財産である

- 譲渡相手が配偶者、直系血族、同族会社等の関係にない

- 過去2年以内に、同特例や、居住用財産買い換え特例、譲渡損失の繰り越し控除特例を受けていない

- 住まなくなってから3年目の年末までの譲渡

- 住宅を取り壊した場合は、取り壊しの日から1年以内に譲渡契約が成立している

が必要です。

見てわかるように5年を境に税率が全然違います。

このため、ある一時期に特定地域の不動産が人気になると、5年を過ぎたあたりから土地建物が出回りやすくなるという現象がみられることがあります。

居住用財産の買換え特例

簡単に言うと新しく得た居住用財産との差額が課税対象です。利益が出ていない場合は非課税です。

適用には条件があります。

譲渡資産要件

- 譲渡した年の1月1日時点で所有期間が10年超

- 通算居住年数10年以上

- 譲渡対価1億円以下

- 譲渡相手が配偶者、直系血族、同族会社等の関係にない

- 過去2年以内に、3000万円の特別控除、軽減税率の特例を受けていない

買換え資産の要件

- 譲渡前後1年を含む3年以内に取得すること

- 所得日の翌年末まで居住する見込みであること

- 建物面積が50 m²~、土地面積500 m²以内

- 築年数~20年(耐火建築物は25年)ただし、新耐震基準を満たせば良い。または、既存住宅売買瑕疵保険に加入している。

被相続人の居住用財産にかかる譲渡所得の特別控除

被相続人の居住用財産を相続や遺贈によって取得した場合、新耐震基準に適合しているか(していない場合リフォーム可)解体して売却した場合に、課税所得金額から3000万円が控除されます。

適用要件は以下の通りです。

- 昭和56年5月31日以前に建築され、被相続人の居住用財産であり、それ以外に居住者がいなかった

- 相続開始から譲渡までに貸し付け、または居住していない

- 相続があった日から3年目の12月31日までに譲渡している

- 令和5年12月31日までの譲渡である

- 譲渡対価が1億円以下

居住用財産の譲渡損失の繰り越し控除

長期保有(5年)で居住用財産の譲渡損失は、その年を含み、翌3年間他の所得から控除が可能である。

買換え時の損失であっても繰り越せる。その場合以下の要件が必要になる

譲渡資産の要件

- 土地等の面積が500 m²以内の部分が対象

- 譲渡相手が配偶者、直系血族、同族会社等の関係にない

買換え資産の要件

- 居住用部分の床面積が50 m²以上

- 返済期間10年以上の住宅ローン残高が控除を受ける年の年末時点であること

- 譲渡した翌年の年末までに取得し、居住していること

その他の要件

控除を受ける年の合計所得が3000万円以下

特定居住用財産の譲渡損失の繰り越し控除

要件として、控除を受ける年の合計所得が3000万円以下であり、譲渡契約の前日まで住宅ローン残高があることが必要です。

また、損失額の計算は実際の譲渡損失額と、住宅ローン残高ー譲渡価格のいずれか少ない方の金額が使われます。

以上で、不動産の税金関係はおしまいです。

次回はそれ以外の不動産関係の話をします。