今回は人生とお金の話。人生の三大費用ってわかりますか?答えられる人はあまりいないそうです。

教育費、住宅取得費、老後資金の三つが三大費用と呼ばれています。

教育費

子供がいる場合は。ということになると思います。自分の教育費を自腹で出す人は少ないでしょうから。

どのくらいかかるのか。ということになると思いますが、ざっくり子供一人当たり1000万円必要と言われています。大学の費用だけで300~1200万円程度かかりますので(上はもっとかかります)私立か公立かで大きく異なります。

私立かつ医療系の大学に入ると大学費用だけで1000~3000万円必要になることもあります。

他にも塾の代金や、習い事も入ってきます。

家計的には聖域と呼ばれ、節約しにくい領域です。したがって、十分すぎる準備をしておいて損はありません。

子供が出来てからもらえる、子供手当は全額教育費にするつもりで貯蓄、または積立投資に回しましょう。ただし、リスクは小さい商品にしましょう。

住宅取得費

その名の通り住宅取得にかかる費用です。しかし、家を買わない方もいると思いますが、その場合は賃貸も十分に費用が掛かることを覚えておきましょう。最終的に自分の資産にならないという点で賃貸はデメリットがあります。

しかし、維持費や、引っ越しできるなどメリットもありますので、住宅は購入と賃貸どっちが得かという観点ではなく、自分のライフスタイルに合った住まい方をするとよいでしょう。

いずれにしても、住居については人生で数千万から億単位の費用が必要になります。

ただ、一括ではないので目に見えにくい点であることは確かです。

生活がギリギリな人は固定費である家賃を下げると、劇的に貯蓄できるようになったりします。

老後資金

老後資金に不安を覚える人もいるでしょう。

年金はもらえなくなるなどという方もいますからね。FP嶋は年金はなくならないと考えています。ただ、支給額の減少や、支給開始年齢の引き下げなどは起こるでしょう。

そうはいっても、支給開始から生存する限り支給され続ける保証は魅力的です。

働いている人は強制的に支払いますが、自営業の方も必ず払うようにしましょう。国民年金基金や付加年金制度を使えば自営業の人でも多額の年金を受け取れるようになります。

さて、老後資金の考え方ですが、いつまで生きるかわからないのでFP的にも想定するのが難しいです。一般的には3000万とも1億円とも言われています。

ここでは考え方を学びましょう。

老後資金の目安は?

何年生きるかということと、生活費がどの程度かというところから計算ができます。

平均寿命は現在男性で80歳前半、女性は80歳後半ですが、2007年生まれは100歳まで生きるのが珍しくない時代になるそうなので、90歳くらいまでは生きると想定するべきでしょう。

65歳定年の場合は25年分の生活費が必要ということになります。

次に生活費ですが、現在の生活費に0.8をかけた程度と言われます。しかし、なかなかそうはいかないとも考えられますので、50代の金額と同程度と思っていたほうが無難です。

一方、実際に老後に出ていく世帯当たりの金額は27~28万円といわれています。(夫婦世帯)

ひとり身の場合はもう少し少ないでしょう。

年金収入はいくらなの?

これも人それぞれとなってしまいます。というのも、厚生年金や、専業主婦か共働きかなどにも依存するからです。

40年間、国民年金を払っていた場合は月当たり6万円ちょっとになります。夫婦で12万円になります。少ないですね。

一方厚生年金を支払っていた場合は

- 「平均標準報酬月額」×7.125/1000×(平成15年3月までの)加入期間

- 「平均標準報酬額」×5.481/1000×(平成15年4月以降の)加入期間

で計算されます。ざっくりいうと平均月収の2割程度が一月あたりの給付額になります。

平均給与が月30万円だった場合

- 独身 →12万円/月

- 共働き →24万円/月

- 専業主婦(夫)→18万円/月

となります。モデルケースとして考えられている専業主婦世帯は22万円/月になると考えられています。

この計算で行くと共働き世帯は月あたり30万円が支給されることになります。

つまり、共働き世帯は年金だけでも暮らしていけるので、よっぽどのことがない限り、老後に貯蓄はなくても大丈夫です。

しかし、独身世帯、専業主婦世帯、働いたり働かなかったりする期間があった人の場合は3~15万円/月程度赤字になっていきます。

- 3万円赤字だと90歳までに900万円が必要

- 7万円赤字だと90歳までに2100万円が必要

- 10万円赤字だと90歳までに3000万円必要

- 15万円赤字だと90歳までに4500万円必要

こうしてみると前述の一般的な老後資金3000万円はあながち嘘ではないことがわかります。

1億円というのは資金として必要なのではなくて、月33万円の生活を25年した場合ということでしょうか。老後としては贅沢な暮らしで、年金を考慮していない計算といえるでしょう。

少なくとも1億円の貯金は必要ないです。

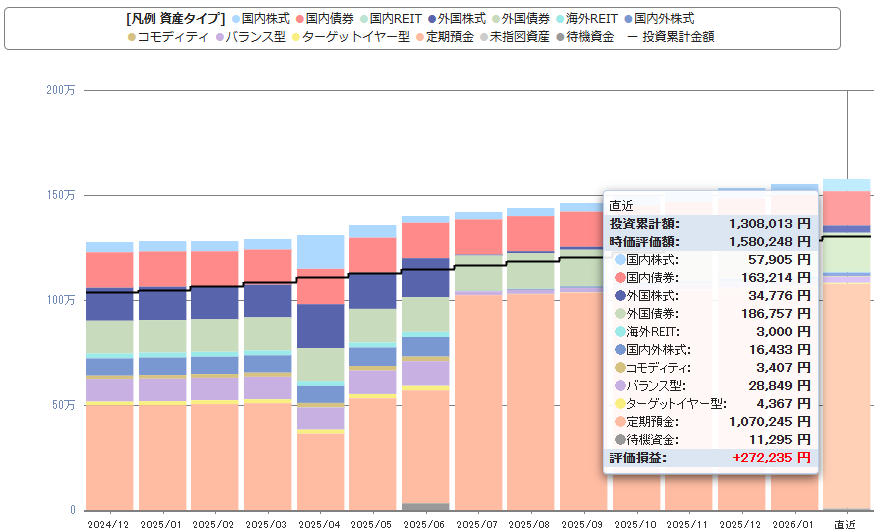

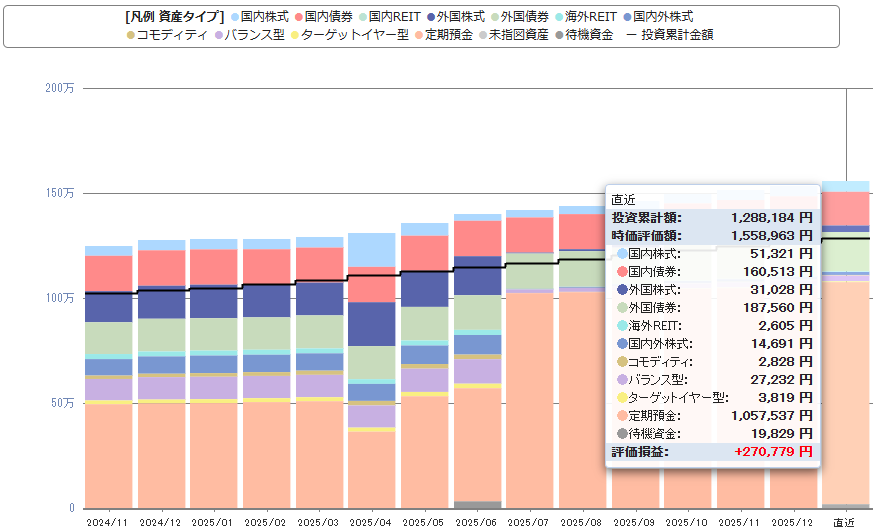

そんなにたくさん貯められない!

その通りです。ですので、投資や老後の生活のダウンサイジング、定年後も働く、年金の繰り下げ需給などの対策が必要です。生活のダウンサイジングはなかなか難しく、投資で利益を上げ続けるのも難しいでしょう。(若い時から積み立てていれば問題なく過ごせます)そこで重要なのが

定年後、年金受給繰り下げをしつつ70歳まで働く!

ということ。これだけで、老後は安心です。

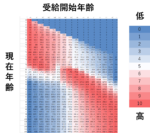

まず、年金の繰り下げですが、一月遅らせるごとに月0.7%支給額が増加します。5年遅らせれば42%も受給額が増加します。元を取るまでに10年程度必要になりますので80歳と少しくらい生きればお得ということになります。

ここで、老後は90歳まで生きると仮定しておりましたので、10年間はお得に暮らせると考えられます。

遅らせる場合の注意点は最初の一年は受け取れなくなるということ。一年以上繰り下げればいつからでも年金は開始できます。

ちなみに、モデル専業主婦世帯が42%多くもらえるようになった場合は32万円/月程度の受給額になりますので、黒字になります。

まとめ

老後資金にいくら必要かは生活水準で異なるが、何も考えずに年金受給を繰り下げて、70歳まで働くのがベスト!ということになります。あとは制度変わらないことを祈るばかり。

そう考えると、教育と住宅取得にもう少し費用を回してもいいのかもしれません。

とにかく健康であること、長く働くこと。これが人生では一番大事です。

したがって、健康には最も投資すべきでしょう。