今回は投資の基本として、積極運用について考えてみようと思います。

基本的に、短期運用はリスクが高く、その分リワードも高くなるものです。

FPとして、若い世代からは長期間のパッシブ運用をおすすめしたいですが、FP嶋は資産形成として、スキルアップも重要と考えています。

したがって、投資スキルを時間をかけて醸成することは、それ自体が資産形成になります。もちろん、儲かる方法を身につけられれば、その後の金銭的資産形成にも有利になります。

積極運用を考える上でみにつけてほしい考え方の基本から見ていきます。

少しでも資産が減るのが嫌!

こう考える人は、積極運用に向いていません。

これでは元も子もありませんが、少し考えてみてください。若干の資産減は経費と思えませんか?

例えば、保険などは保険料を払った時点では資産減ですが、確定申告による還付や、返戻金等で使える形として戻ってきます。一時的に減少することは経費と割り切りましょう。

いくら運用する?

次に考えるのは、投資にどの程度回すのかということ。

もちろん、余裕資金でなければいけません。生活費をまわすなんてのはもってのほか。可能であれば、当サイトを参考にして、節約したお金などをまわすのがベストです。

さらに気を付けてほしいことは、余裕資金で投資をしても、すべてを投資に回さないこと!

これが一番大事です。運用可能な資金のうち、5%以下を実際に運用するのが、短期投資では重要です。

100%黒字にしたい!

短期投資で怖いのは資産が減少することですが、そう考えている人は、投資するなら100%勝ちたいと思ってしまいがちです。しかし、これは実現が困難です。こう考える人は長期投資のほうが向いています。

ただ、黒字にしたいということは当然なのですが、100%の勝ちではなくて、80%の勝ちと20%の負け

もっと言うなら50%の勝ちと50%の負けでも良いですし、これから記す内容を身に着けていただければ、実は10%勝ち:90%負けでも黒字は出せます。

とにかく、心においてほしいのは「毎回勝つ」を改めること。つまり、勝率100%を目指す必要はないということを理解することです。

日本人はどうしても完璧を目指してしまうので、この意識を改革する必要があります。

損益比率

様々な呼び名がありますが、この損益比率が重要です!

リスクリワード比などとも呼ばれます。単純に黒字と赤字の比率です。この比率と勝率から、この投資を繰り返した時、黒字になるかどうかが計算できます。

反対に言えば、破産するラインが計算できるのです。

この破産ラインの計算表がのちに説明するバルサラの破産確率です。

具体例を考えてみましょう。1回の取引で10倍に増やせて、負ける時の損失を2%に抑えた場合、たとえ9連敗したとしても最後に10倍取れたら資産は8.33倍になります。実際の計算は余裕資金の投資比率に依存します。

5%を投資に回した場合は約42%の黒字ということになります。

この場合の計算は利益が10、損失は0.02なので損益比、リスクリワード(RR)は

RR = 10 ÷ 0.02 = 500

実際、リスクリワード500はものすごく大変です。考え方の一例と思ってください。

また、総利益と、総損失で考えるプロフィットファクター(PF)の場合は

PF = 10 × 1 ÷ 0.02 × 9 = 約55.56

となります。

これを1年単位で考えていけば、毎月では負けていても年間で黒字に出来ます。

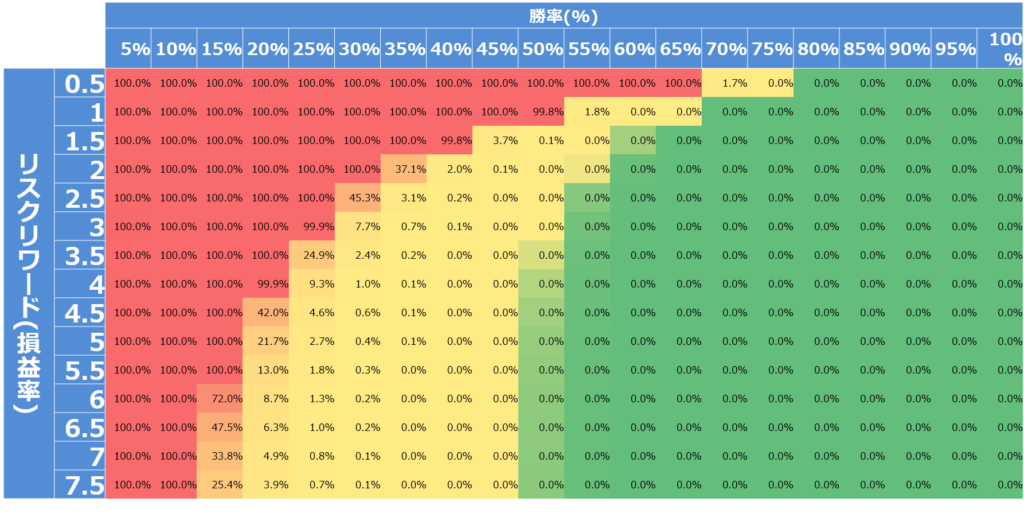

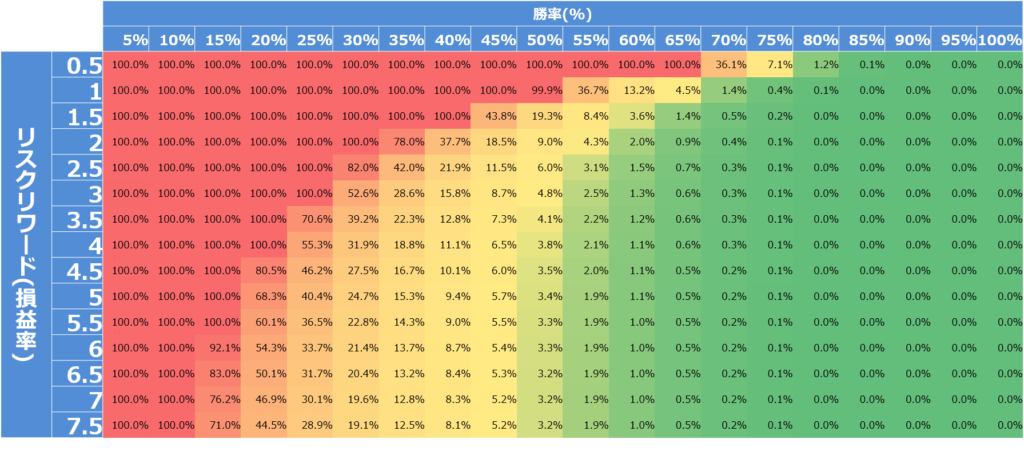

バルサラの破産確率

これまでに見てきた、余裕資産のうちの投資に回す割合、勝率、RRから、破産するか資産が増えるかを計算する方法があり、それがバルサラの破産確率表です。

- RR

- 勝率

- 資金の投資への割合

資産の投資割合を1,5,20%で比較したものをエクセルで作りました。表を見てみましょう。

赤は破産率がその表の中で100%に近いもの、黄色は中間程度、(通常勝率5割以下は連敗し続ける可能性があるので、破産確率が0%にならない。100万分の1とかですが)緑はほとんど0%に近いものです。

相対値なので、限りなく0%に近い場合でも黄色になったりします。色に惑わされず、数値を見てください。

勝率よりも、リスクリワードの値と、資産をどの程度投資にまわすかということのほうが大事なのがわかると思います。したがって、短期の積極投資では余裕資産の5%程度を勝率50%、リスクリワード2以上を目指すのが重要です。

- 余裕資金の5%以下で運用すること!

- 勝率は50%で十分!

- リスクリワードは2以上にすること!

この3点を目指して運用することが大切です。

具体的にはどうすれば・・・

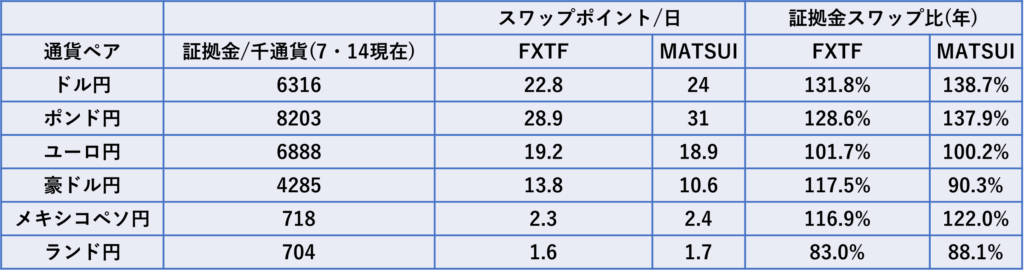

短期の取引で、もっともやりやすいのはFXだと思います。FXについては副業としても向いているという別の記事がありますので、そちらを参照ください。

では、FXでの場合を考えてみましょう。

FXは簡単に言うと、

- 通貨が安い時に買って、高い時に売る

- 通貨が高い時に売って、安い時に買い戻す

このどちらかで、利益を得ます。証拠金を用いた取引なので、実際には、もっていない通貨でも取引が可能です。したがって、持っていない通貨も売りから入ることが可能です。もちろん買い戻す必要があります。

具体的なことを見ていきます。

- 100円の時に買って、101円の時に売ったら1円の儲け

- 110円の時に売って、109円の時に買い戻したら1円の儲け

このようになります。リスクリワードを利益:損失=2:1とするには

- 100円の時に買って、101円の時に売ったら1円の儲け。ただし、99.5円になったら損失を受け入れる

- 110円の時に売って、109円の時に買い戻したら1円の儲け。ただし、110.5円になったら損失を受け入れる

このように、あらかじめ、利益と損失のポイントを決めておけばよいのです。

後は、余裕資金と勝率ですね。

資金の考え方

余裕資金の5%を使うようにしましょうといいました。つまり、10万円の投資資金なら5千円です。

国内口座の場合、レバレッジが25倍です。したがって、5千円だと2019年12月現在のレートでドル円を1000通貨程度保有できます。リスクリワードは先ほどの考え方でいいので

- 100円の時に1000通貨買って、101円の時に売ったら1000円の儲け。ただし、99.5円になったら500円の損失を受け入れる

- 110円の時に1000通貨売って、109円の時に買い戻したら1000円の儲け。ただし、110.5円になったら500円の損失を受け入れる

この条件で勝率が50%になるようなところで売買を行えばよいということになります。

勝率50%に出来る?

これは実は簡単ですが、RR2で勝率50%実現しようとなると、そこそこ難しくなります。ただし、勉強すれば可能です。

こちらの図はユーロとドルの交換レートを示したチャートです。正確には0.5円や1円ではないのですが、値動きとして、1円分に相当するものだと思ってください。

また、分析はMT4を使用しました。MT4はMT4を利用可能なFX会社に口座を開けば、無料で使用可能です。おすすめの会社はFXTFです。

技術を磨けば、画像中央の赤い枠でユーロをドルで買うことは可能です。そして、0.5円分損するか、1円分利益が乗るかを待てば良いのです。この場合、約1週間で目標利益に到達しました。1000通貨の取引で約1円分動いたので、約1000円の利益です。

10万円の余裕資金を5%分運用し、RR2で勝率が50%になりそうなところで売買をできれば、1週間で1%の利益が出ることもあります。

仮にリスクリワード2で、1%の期待値だとしたら、実際はケースバイケースですが、0.66%位の利益が期待されます。1年間では約40%の利益となります。2年で倍になりますので、20年で1000倍になります。10万円が1億円ですね。夢があっていい。

ただし、簡単ではありません。最初の2~5年は負けるかもしれないと思って、少額取引、またはデモで練習しましょう。

当サイトでチャートの見方を学んでいただければ、1~2年で安定的に勝てるようになれると思います。もちろん投資なので、保障は出来ませんし、実際問題、本人の努力が必須です。

ただ、1度身につけてしまえば、その後はずっと使えるスキルなので、早めに学ぶことをおすすめします。

下記の口座であれば、少額でも取引が可能です。10万円あれば、今回例示した余裕のある投資が可能です。

SBIFXは1通貨から取引できますので、FXトレードの初心者にはベストの口座だと思います。