給料のアセットアロケーションシリーズ、二人世帯編です。

専業主婦(夫)パターンと、共働きパターンで見てみましょう。資産形成的には共働き二人世帯は強力なチームです。

最適な給料アセットアロケーションは?

想像がつくかと思いますが、共働きと片働きでは異なります。まずは片働きで見てみましょう。

ベストとしてはこのくらいでしょうか。一人暮らしよりも保険が増えています。というのも、主婦(夫)が働いていない場合は、働き手が働けなくなった際の補償を必要とするため、保険の比率を上げざるを得ないからです。

まだ若い20~30代の世帯なら保険を10%くらいまで下げてもいいでしょう。

あまり貯蓄に給料を割けないので、アルバイトでもなんでも給料を得られるようであれば、全額貯蓄に回せるという点が強みです。

また、結婚していれば三号被保険者となりますので、年金の支払いという面で優遇されます。また、税金も控除されますし、会社によっては配偶者が一定の収入以下であれば手当てがついたりします。

支出は増えてしまいますが、税金や老後の年金も考えると、二人世帯片働きでメリットを見出そうとするなら結婚しましょう。紙切れ一枚です。ただし、[/marker]責任も伴います。[/marker]

共働き世帯は?

共働き二人世帯は最強です。老後の心配すらありません(言い過ぎかもしれませんが、年金制度が廃止、改悪されなければ現状問題ありません)。見てみましょう。

明確に投資という項目を設けることができます。二人共働きの良いところは、家賃、光熱費、食費が収入に対してものすごく抑えられるという点にあります。

さらに、二人とも収入を得る能力を持っているため、保険も最小限で済みます。子供がいる場合は保険にもう少し振り分ける必要があります。

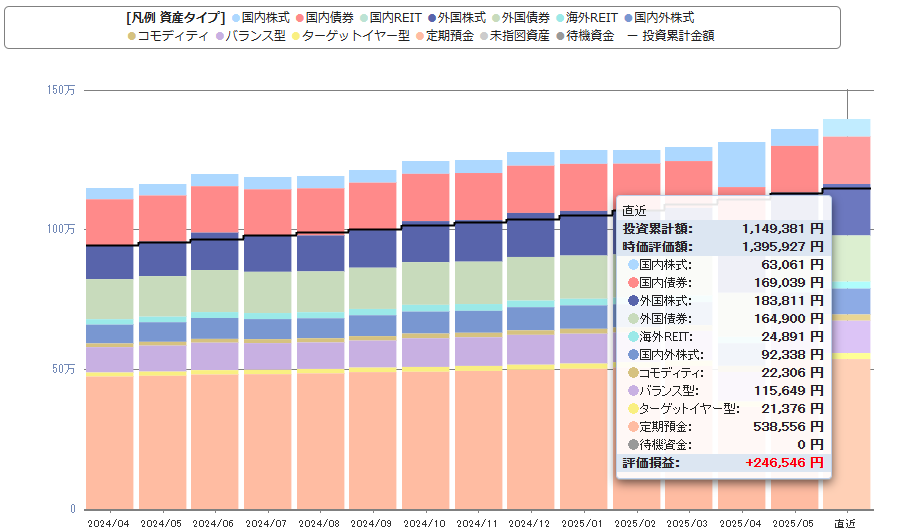

そして、投資という項目が設けられます。これは貯蓄と同程度としていますが、20-30代では投資40%、50代~の場合は投資20%と比率を変えていってください。

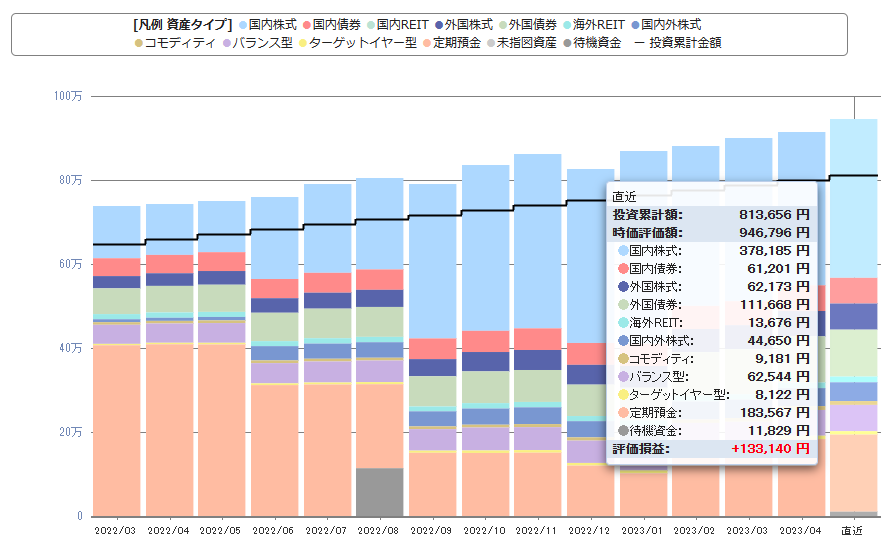

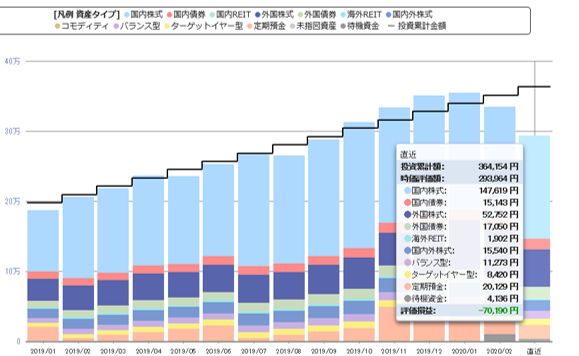

共働き二人世帯はとにかく余裕資金がありますので、どんどん投資に回していってください。こんなにリスク取ったら老後が心配…

今の年金システムなら共働き世帯がともに定年まで働くなら心配はいりません。 年金額が世帯で40万円を超えることも十分に考えられます。

この金額は現在の平均的支出(65歳以降)を上回りますので、年金で貯蓄が出来る水準です。

問題があるとすれば、今の年金制度は変わることが予想されます。廃止ということにはならないと思いますが、受給開始年齢は68歳や70歳に、下手したら75歳80歳と変更されるかもしれません。

現役世代の貯蓄は老後のためというより、年金受給開始までのつなぎということになります。

投資をうまいこと回していければ、40~50代でリタイアか、セミリタイアすることが可能です。投資比率を高めておけば、30代でのリタイアも可能になるでしょう。

まとめ

二人世帯は片働きも共働きもメリットがあります。結婚ばっかりはメリットばかりで決めることは難しいかもしれませんが、良いことのほうが多いと思います。どうしても自由が欲しいという方は結婚されないほうが良いと思いますが。資産形成という点から見れば、間違いなく二人世帯共働きは最強です。

ガンガン投資をして経済的自由を手に入れて自己実現を果たしましょう。サポートします。