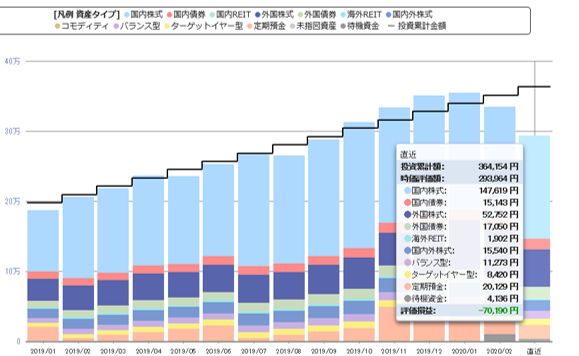

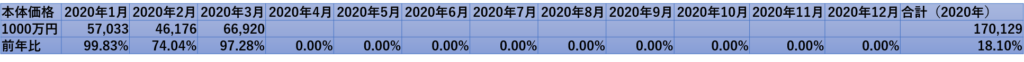

株価はコロナショックで(2020年3月現在)ものすごく下落しています。

日経平均は2020年高値の24000円程度から16500円程度まで、2か月程度で3割強下落しています。

投資なので、リスクがあるのは当然ですが、出来る限りリスクを抑えつつ、資産が増えるようなポートフォリオを組みたいですね。

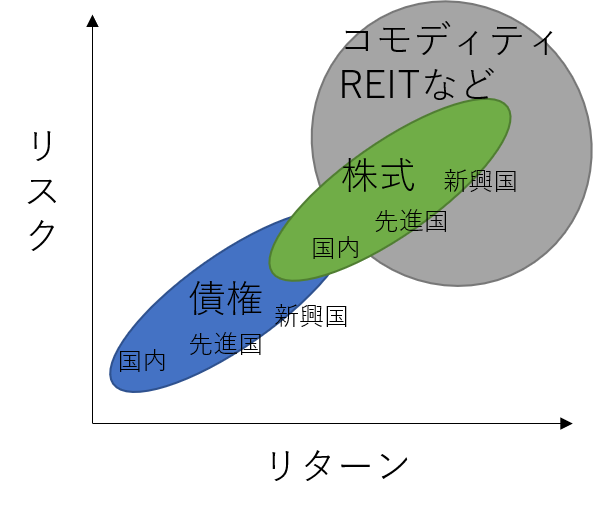

投資商品のリスクリターン

投資商品は当然ながらリスクがあります。

また、リスクが高いほど、リターンが高くなっています。

上図がリスクとリターンのイメージです。必ずしもこうではありませんが、債券は安定していて、それ以外は比較的値動きが激しいものになっていきます。

ポートフォリオの組み方

良く、分散投資が良いと言われますが、やみくもに分散しても良くなるとは限りません!

例えば、A商品とB商品はどちらも日本株を買っていて、日経平均に連動するような商品設計だとしたら、A商品とB商品を2つ同時に保有したとしても分散しているとはいえません。どちらも同じような値動きをするからです。

一方、C商品は国債をメインに扱う商品だとしたとき、AやBとは異なる値動きをします。このように、異なる値動きをする商品同士を組み合わせることで、初めて分散投資の効果が出ます。

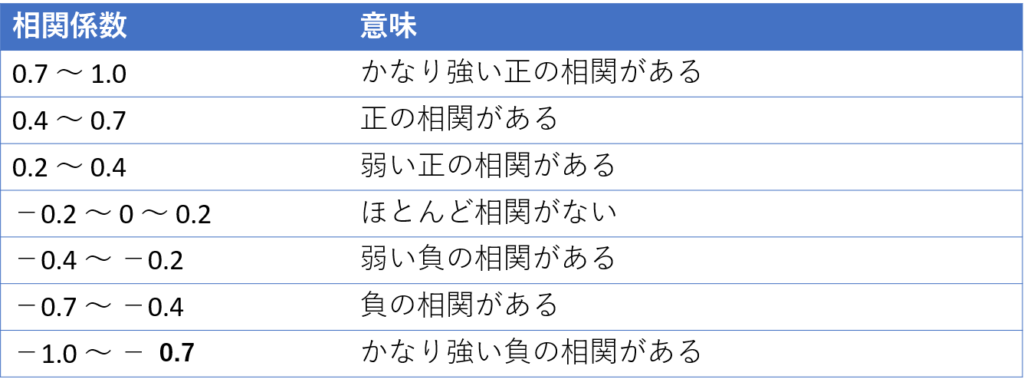

値動きが似ているかどうかを、正の相関とよび、反対の値動きをするようなものを負の相関(逆相関)と呼びます。相関は計算によって導くことができて、-1~1の値を取ります。理論的にはー1の逆相関がもっともリスクが低いですが、理論上利益も出ません。

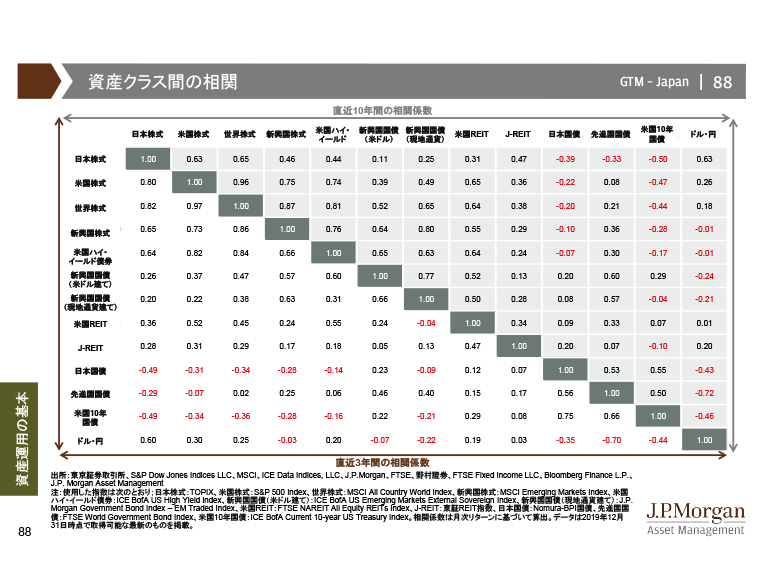

計算式については割愛しますが、J.P.morganの資産クラスの相関という図を載せます。

この中で示されている相関係数のうち、マイナスになっているものや、0に近い値を示すもの同士を組み合わせていくと、安全性の高いポートフォリオを組むことができます。

ざっくりいうと、国債と株式は逆相関になりやすいので、この2つの組み合わせで比率を変えていくのが、リスクリターンを最もコントロールしやすい形です。

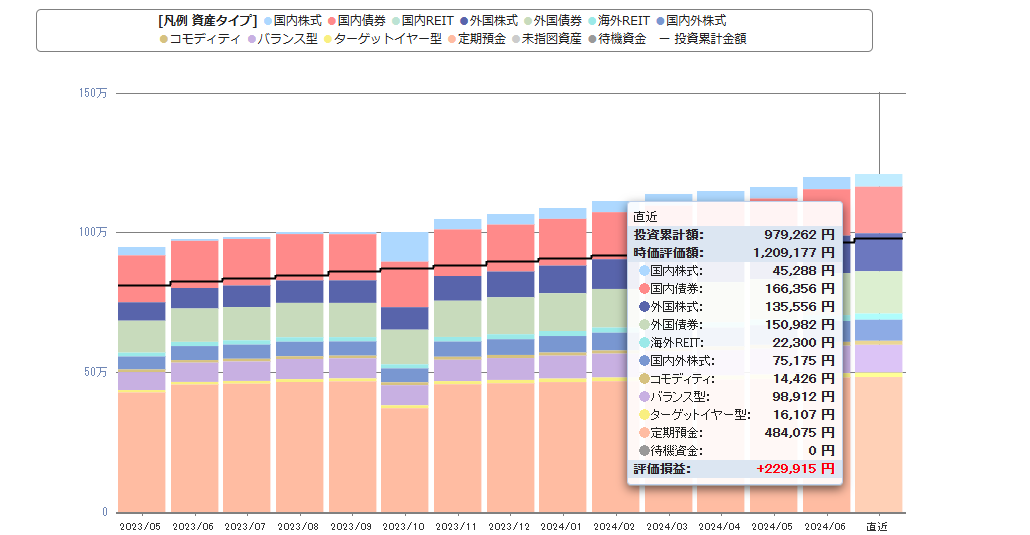

楽天証券のiDeCo商品

楽天証券のiDeCo商品を見てみましょう。具体的な商品名は出しませんが、資産タイプと、本数について説明します。

- 国内株式:6本

- 国内債券:2本

- 国内REIT:2本

- 外国株式:5本

- 外国債券:4本

- 海外REIT:1本

- 国内外株式:2本

- コモディティ:1本

- バランス型:5本

- ターゲットイヤー型:3本

- 定期預金:1本

以上のようになっています。合計32種類の商品があります。

これらの商品からアセットアロケーションを決定したら、それぞれの比率に合わせたポートフォリオを組んでいきます。

以下に、iDeCoの性質を合わせて考えて、目的と合わせたリスク配分のポートフォリオを考えてみます。

鉄壁の守り!絶対に損失を出したくない人向け

iDeCoの中には定期預金型が大体あります。損失を出したくない人はとにかく定期預金型に入れていってください。

利率は2020年3月現在で0.01%とかでしょうから、ほとんど利益は出ませんが、元本保証です。

手数料などが引かれてしまいますが、税金の還付が受けられる所得がある人は、iDeCo入金分はすべて控除されますので、iDeCo入金分 × 税率 - 手数料 が毎年の利益です。人によっては10%以上の還付があると思います。

守り重視だけど利益も欲しい

国債と定期預金で回しましょう。比率は

- 定期預金 30~50%

- 国内国債 25~35%

- 海外債券 25~35%

定期預金以外を国債で運用します。国内と海外を1:1で持ちます。簡単ですが、割と安定していて良いと思います。

安全運転、利益そこそこ

株式を少しずつ組み込んでいきます。

- 定期預金 10~50%

- 国内株式 10~20%

- 海外株式 10~20%

- 国内国債 10~20%

- 海外国債 10~20%

比率に関しては難しいところですが、定期預金以外の部分を

国内株式:海外株式:国内債券:海外債券=3:2:3:2 で設定すると良いでしょう。

中程度のリスクリターンが欲しい!

株式の比率を上げていきます。

- 国内株式 20~40%

- 海外株式 20~40%

- 国内債券 10~30%

- 海外債券 10~30%

基本的には安全運転と同じですが、定期預金を入れずに運用していきます。株にふる割合でリスクリターンのコントロールができます。

超攻撃型!リスクはあってもリターンが欲しい!

あまりお勧めできませんが、2020年3月現在から始めるのであれば、割と良い案かもしれません。長期投資は景気が冷え込んでいるときに、どれだけ仕込めるかがカギです。

- 国内株式 30~70%

- 海外株式 30~70%

以上です。

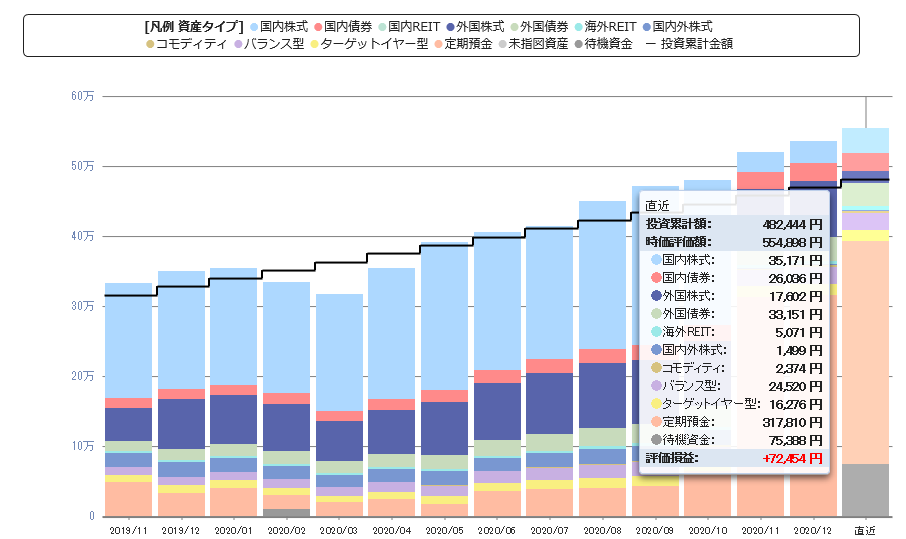

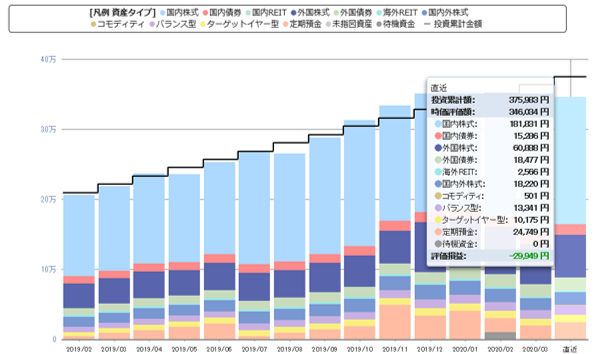

今回は株式と債券だけで考えてみましたが、バランス型やコモディティ、REITなどを組み合わせてリスクを減らすこともできます。コロナショックで商品の株式暴落に対する強さもはかれるようになりました。

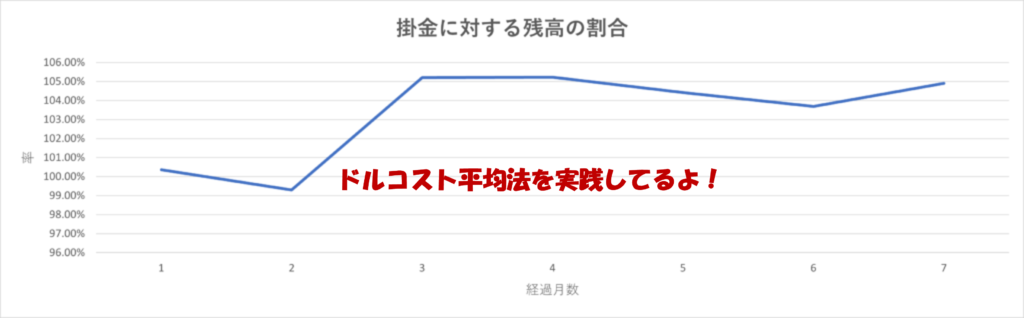

長期の投資であればあるほど、分散したアセットアロケーションが有利です。とにかく相関が異なるものを入れていきましょう。その他にも、商品設計として、すでに複数の資産に分散したものもありますので、おすすめです。

以下の証券会社がFP嶋のおすすめするiDeCo口座です。私は楽天証券を使っています。