チャート分析の解説をやっていきたいのですが、初心者さんたちは、まず何を学ぶべきなのか。。。

色々と考えた結果、ほぼすべての人がチャートに入れていると思われる「移動平均線(Moving Average:MA)」にしました!

ローソク足についてはやっていますので、ローソク足?チャート?っていう人は、まずはこちらの記事から見てください。

初心者から上級者まで見られる内容に仕上げたいと思っています。MAについて見ていきましょう。

移動平均線とは

移動平均線(MA)は出所がはっきりしません。日本でも独自に生まれています。ただ、世に広めたのは、グランビルの法則で有名なJ.E.Granvilleさん。今回紹介しませんが、グランビルの法則も初心者向けの方法で、使いようによっては、かなりの勝率を狙えるものです。いずれ当サイトでも紹介する予定です。

さて、移動平均線について見ていきましょう。

ざっくり、3種類のMAが知られています。

- SMA:単純移動平均線

- WMA:加重移動平均線

- EMA:指数平滑移動平均線

SMA(Simple Moving Average)

SMAはただの平均で、任意の期間の終値をすべて足して、任意の期間で割って、平均化したもの。

SMA = 1/nΣ(終値)

期間5なら、終値4日前から当日のリアルタイムの値までの数値を足し合わせて5で割ったものです。

(4日前終値+3日前終値・・・現在値(変動する当日の終値として扱う))/5

となります。通常MAといったらSMAのことを指し、最も汎用的なMAとされています。

WMA(Weighted Moving Average)

WMAはSMAと異なり、任意の期間に重みづけをしていったものです。直近の値動きに反応しやすくしたものが有名ですが、期間中央に重みを置いた三角形移動平均線(TMA:Triangular Moving Average)もあります。重みづけの仕方で、複数種あります。

一般に直近の値により重みづけをするため、5日平均であれば、

(4日前終値×1+2日前終値×2+・・・現在値×5)/15

このように計算すると、現在値に近い値ほど、MAに与える影響が強くなり、直近の値の変化に鋭敏なMAになります。

EMA(Exponential Moving Average)

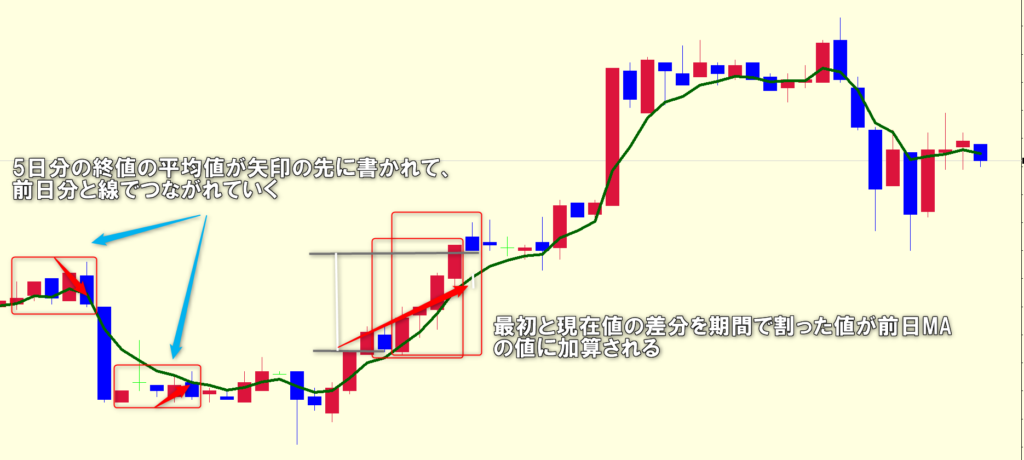

EMAはさらに直近の価格に重みを置いたMAと考えられる。計算は

EMA(n)=EMA(n-1) + 2/(n+1)×{現在値-EMA(n-1)}

前日までのEMAとの差分を、期間+1で割ることで平均化し、その値を2倍に重みづけして加えます。つまり、現在値がMAから離れれば離れるほど、MAの角度に大きな影響を与えるため、直近MAの角度でトレンドを認識しやすくなります。重みづけは新たな数値が加わるたびに、古い値程、急速に減速していきます。

あまり差が無いと言えば無いですが、急騰急落時はEMAの方がはっきりわかります。

また、大きな動きの後の余波のようなものもSMAだと長引いてしまいます。

最適なMAは?

MAの種類

MAの違いは一長一短であり、どれが良いかと聞かれるとどれでも良いというのが回答になります。

多くの人が見ているという点を重視するなら、SMAの方が良いですし、直近の値動きを重視したいのであれば、EMAを使うと良いでしょう。

個人的見解としては、長期の分析にはSMA、短期の分析にはEMAが良いように感じます。

期間はいくつがいいの?

これも各自で検証して、好きな値にするのが良いです。

グランビルさんはグランビルの法則について発表する際、日足200日線を用いたとされています。

また、月あたりの営業日が20-23日程度であることから20-25の値も良く用いられており、市場開場時間にあわせて”8”という値をつかったり、設定した期間の2~10倍などとして複数表示する人も多くいます。

素数に神秘性を感じ、13などの数値を使う人もいます。

好みで良いかと思いますが、良く使われる期間の種類、組み合わせを見てみましょう。

- 10-20

- 8-24-48

- 25-75-200

- 5-10-30-60

グピー氏の考案した、GMMA(Guppy Multiple Moving Average)のように複数の期間の異なるMAを多数表示する場合もあります。

使い方も様々なので、個性を出すために期間を色々いじってみるのも良いでしょう。この際、なにがしかの意味を持たせている人が多い気がします。例えば、短期を25としたらそれの3倍や8倍などとしたりすることが多いようです。

また、地道な検証で、最適な期間を選んでいるような人もいます。

私は基本3本設定で、EMA25-75-200を採用しています。

どうやって使うの?

移動平均線は、その名の通り、ある期間の終値の推移の平均値を示しています。

日足に表示したMAで期間が5日であれば、5日間の終値の平均値を示しますし、期間が200日であれば、200日間の終値の平均値を示します。

つまり、設定した期間の中で売買した人たちの、平均取得単価に近似すると推測できます。

言い換えると、終値がMAの上にあるなら、その期間でロングポジションをとってきている人は利益を出している可能性が高く、ショートポジションを持っている人は損失を抱えている可能性が高くなります。

つまり、トレーダーの損益分岐点と考えられます。

もちろん、ポジションをとった位置や、価格推移によっては、MAの位置に関わらず、期待される損失や利益と反対の場合もあります。

こういった、市場の力関係を視覚化することができるため、ローソク足とMAの関係や、複数のMAの位置関係から、市場参加者の損益分岐点を視覚化出来たり、心理状態の把握や、今後の値動きを推測することが可能になります。

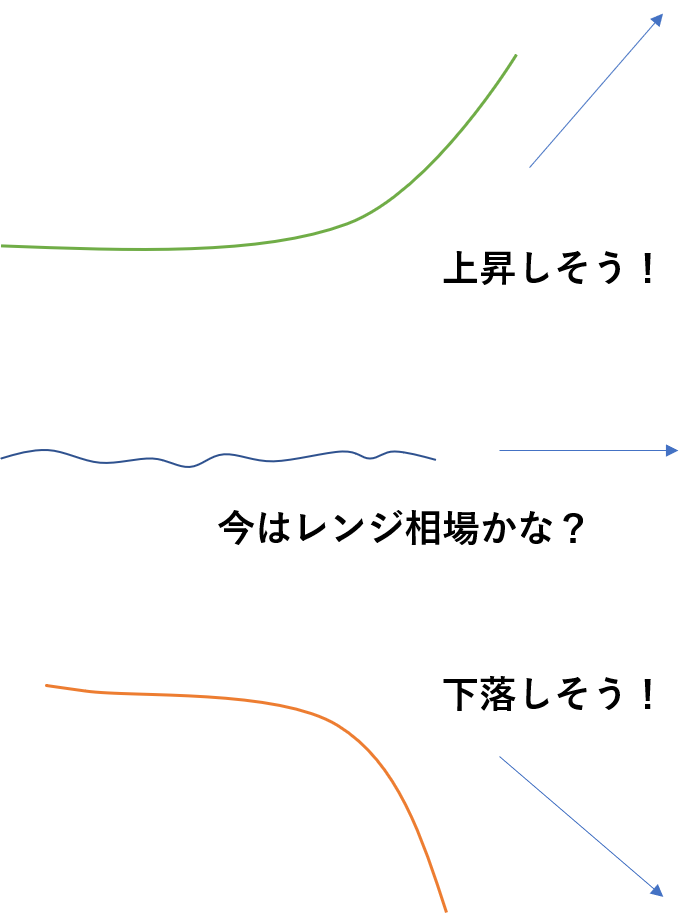

現在が上昇トレンドにあるのか、下降トレンドにあるのか、又はレンジ相場であるのかなどを推測することができるようになります。

期間を長くすればするほど、反応性は遅くなり、複数の期間を設定し、そのズレを見ることで、より詳細な情報を取得しようと試みるトレーダーが多いようです。

また、損益分岐点としてみることができることから、エントリー判断に使うこともできます。

具体的なMAの使い方

向きで流れを見よう!

MAはある期間の終値の平均を示しています。

例えば期間20のMAはロウソク20本分の終値平均値を先端部分で示しています。この先端が上向いている状態、つまり、1つ前の20期間の終値の平均よりも最新のMAが高い時、価格推移が上昇傾向にあることを示しています。

学校を考えてみましょう。同じレベルのテストを繰り返して、クラスの平均点が徐々に上がっていってたら、クラス全員が頭良くなってきていることを示している気がしませんか?さらに、この学習を続けて行ったらもっと成績が上がる気がしませんか?

つまり、平均値の上昇または下降は今後の推移を予見させます!

したがって、MAが上向きの時は価格推移が上昇していくことが期待され、横向きならば価格推移はあまり変わらず、下向きの時には価格推移が下降していくことが予想できます。

特に短期、中期、長期、と期間設定を変えてみることで、自身の取引に合わせた傾向を探ることもできます。

投資家心理が見えてくる?

MAは設定した期間の価格の平均値を示しています。

投資家は、長期、中期、短期と様々なスパンで利益を狙ってきます。

特に大口と呼ばれるようなお金持ち達は長期の投資を基本としています。

その理由は彼らは長期の運用で十分な利益になるからです。

大きなお金を持っていると、多少の値動きでの損失は気にせず、ゆったり構えて、いつか利益になってくれれば良いと考えられます。

反対に、お金をあまり持っていない人たちは、短期の投資で利益をたくさんとろうとします。

これは負ける要因のひとつです、利益を急がないようにしましょう。

100万円で1万円を稼ぐのと、1万円で1万円を稼ぐのでは難易度が大きく異なります。前者が金持ち発想、後者が貧乏人の発想です。

ただ、短期の投資であっても、勝てる人はいます。

少し脱線しましたが、言いたいことは、様々な期間の視点を持った投資家がいるという事。

チャートの変動は需給に依存するので、投資家の心理を読み解くと有利に取引ができると言われています。

そこで、短期から長期までの投資家心理をMAを使って読み解くと、利益を上げやすくなります。

では、具体的にMAを利用して短期トレーダーから長期トレーダーまでの考えを探ってみましょう。

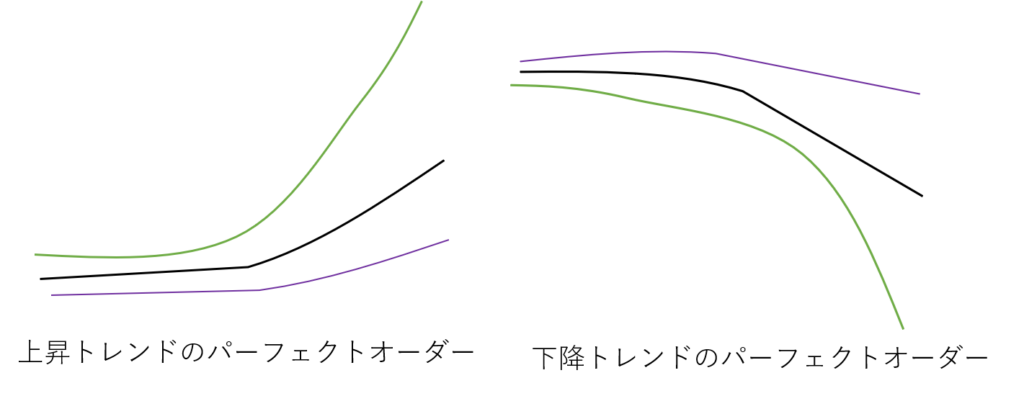

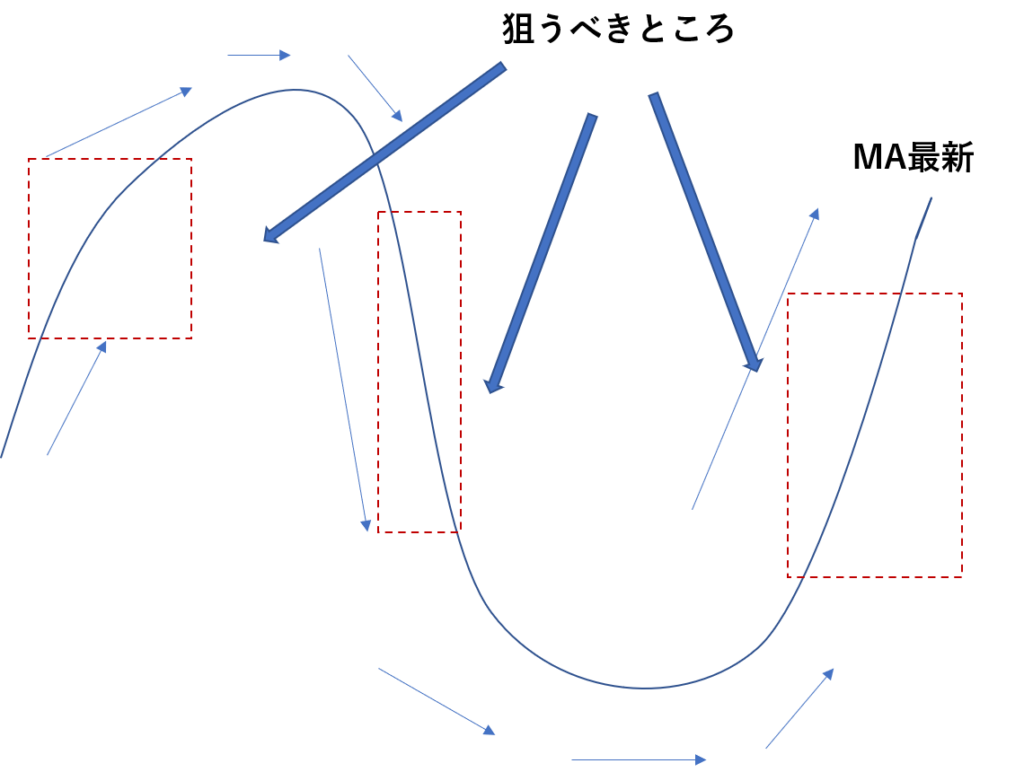

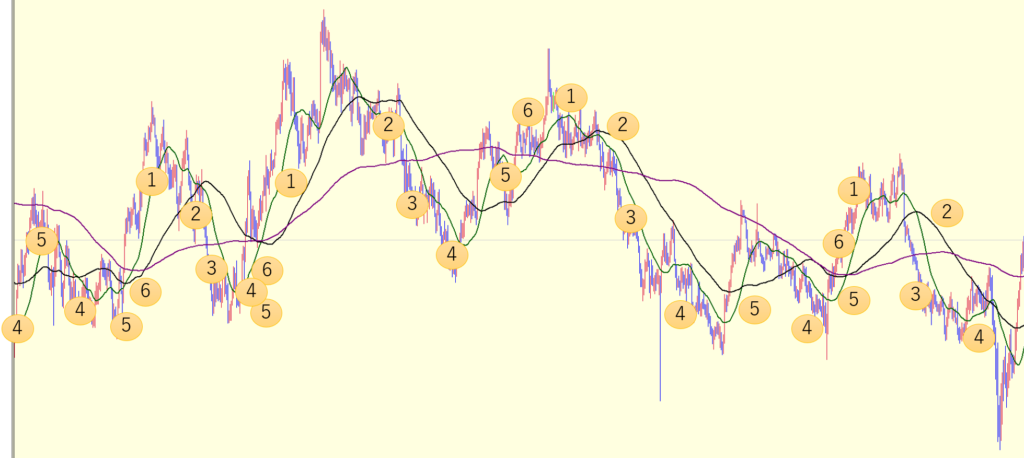

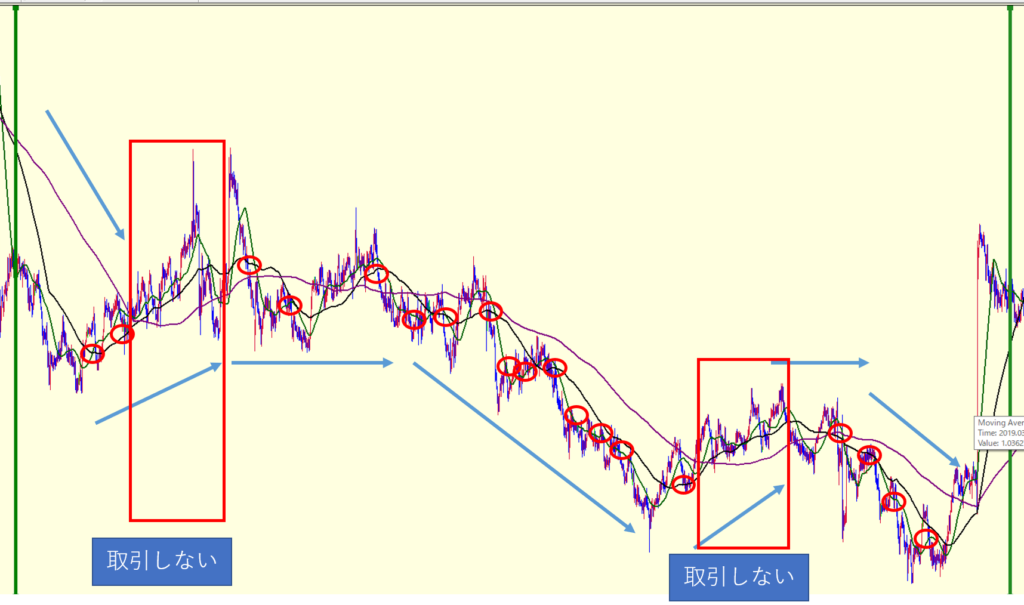

緑の線が25SMA 、黒が75SMA、紫が200SMAを表しています。矢印は価格の推移を大まかに捉えたもので、青い四角と、赤い四角はパーフェクトオーダーと呼ばれる状態を示しています。

POの状態では強いトレンドが発生していると解釈されます。なぜなら、短期・中期・長期それぞれのトレーダーが同じ方向に進むと考えているためです。

初心者のうちは、一番高いところで売って、一番安いところから買って、大儲けしたいと思う人が多いですが、これはなかなか難しいので、トレンドが出てから、トレンドが終わるちょっと前までを確実に取れるようにしましょう

矢印はMAの傾きを示してます。MAが下向いてきたらショート、上向いてきたらロングです。POもやや遅れて観測されます。

では、どのように狙うかについて、もう少し深堀してみましょう。

パーフェクトオーダーはいつ出る?

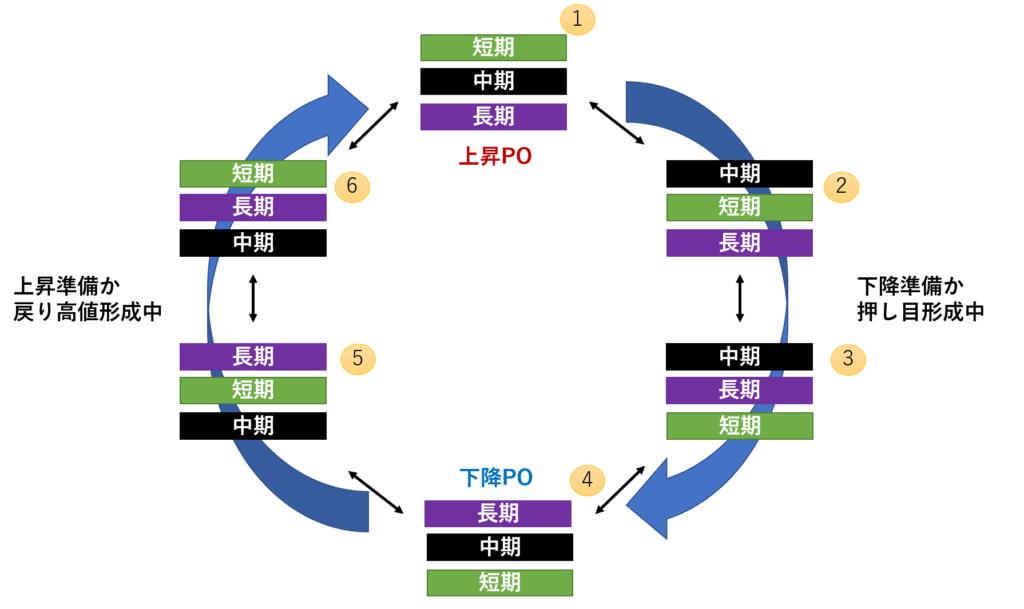

POはMAの順番が大事でしたが、MAの順番は規則正しく動きます。

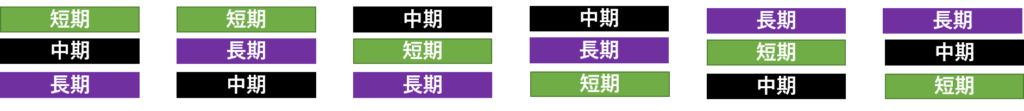

長期・中期・短期で見る場合、3本のMAを表示しておりました。この並びは何通りあるでしょうか?

上から見ていった場合

- 1本目は3種類の中から選ぶ

- 2本目は1本目以外の2種類から選ぶ

- 3本目は残ったMA

式で表すと、3×2×1となって6通りですね。本数の階乗となります。数学的にはMAの本数をnとしたらn!と表記されます。

では、この6通りについて考えてみます。

並びとしてはこのような形が考えられますが、実はこの並びは規則正しく動きます。

基本的に右回りで進みます。まれに、隣り合う反対方向に回ることもありますが、進行としては右回りで進んでいきます。実例を見てみましょう。AUDNZDの日足を見てみましょう。

このように並びます。一瞬で複数の番号を進めることもありますし、一時的な逆戻りも起こりますが、基本的に1→6の順番に出現しているのがわかると思います。

また、MAの動きに先行してローソク足も動いているのがわかりますね。この動きを指標にして、売買チャンスを判断していけば、勝率は上がっていきます。

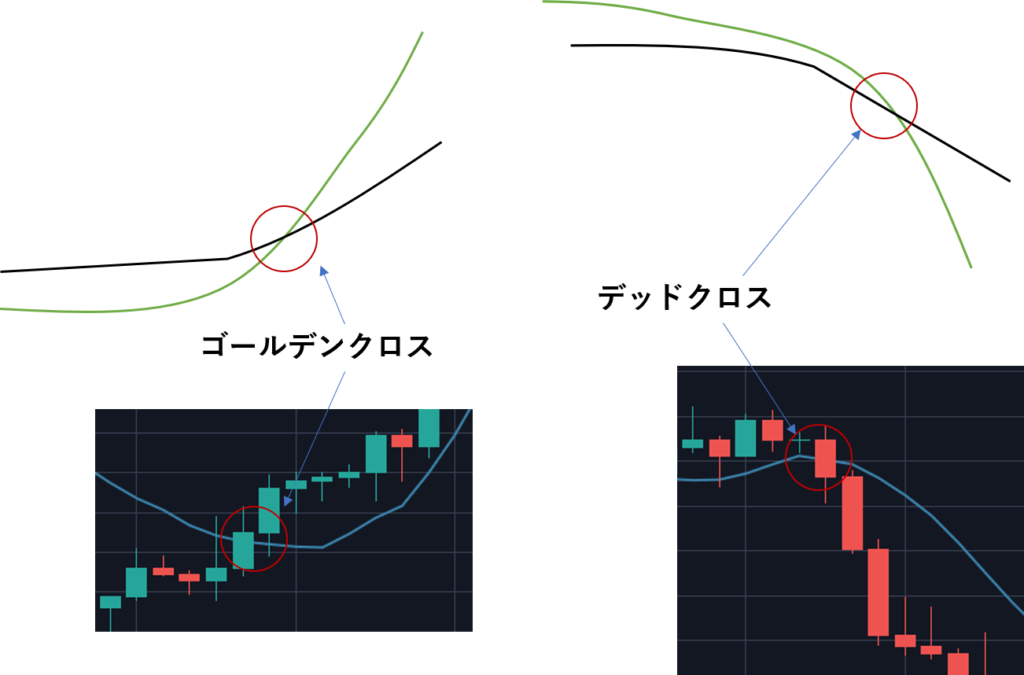

ゴールデンクロス、デッドクロス

MAの入れ替わりや、ローソク足がクロスするタイミングをゴールデンクロス(GC)またはデッドクロス(DC)と呼びます。下から上に抜けて、上昇が期待される場合をゴールデンクロス、上から下に抜けて下降が期待される場合をデッドクロスと呼びます。

このタイミング自体を売買判断とする人もいますが、見て頂いたらわかるように、パーフェクトオーダーになったタイミングではすでにローソク足は上に行っていて、実際の売買判断には適していないように思えます。

ローソクと、MAの関係で見る時は、足が確定した際にクロスが確定しているかどうかで判断します。

MAのPOでは、判断が遅くなってしまいがちなので、売買判断自体はより下位の足を見ていくことになります。

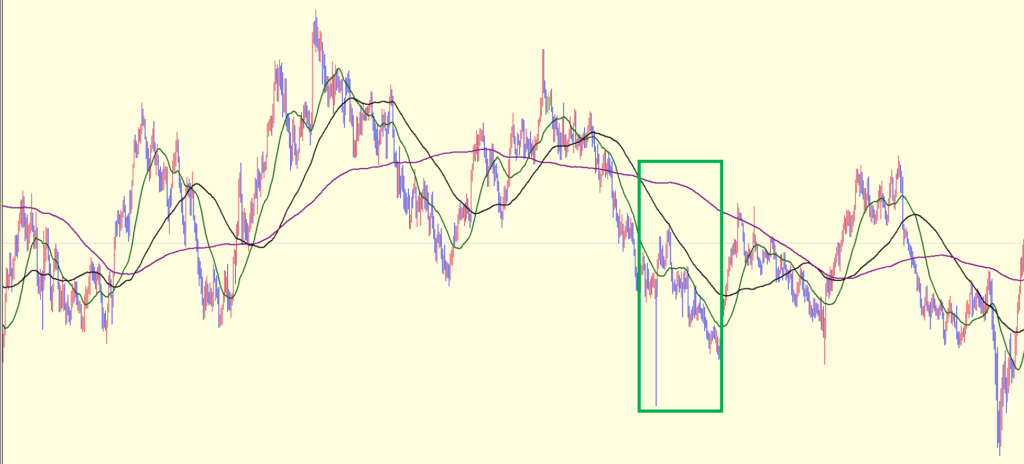

マルチタイムフレーム分析とMAの実践

マルチタイムフレーム分析(MTF分析)とは、複数の時間足を見てチャート分析を行うことです。この概念は非常に重要なので、詳しくは別の機会にお話ししますが、ここではMAとの絡みで見ていきます。先ほど見たAUDNZD日足のPO部分(下図の緑枠内)の下位足を見ていきましょう。

4時間足で見てみます。

緑の縦線が、日足のPO期間で緑の枠の起点・終点を示していて、赤・青の枠は4時間足でも下降のPOとなっているところです。

こうしてみてみると、日足では下降POであった部分も4時間足ではMAの循環が見られますね。

カンの良い人はわかってきたかもしれません。MTF分析はここからさらに下の時間足を分析していくことで、売買ポイントを絞っていきます。

もちろん、日足で下降POとなっている期間内であれば、4時間足のPOになったタイミングで売りポジションを作ることで利益を上げやすいです。ただ、一時的に含み損となることもあります。

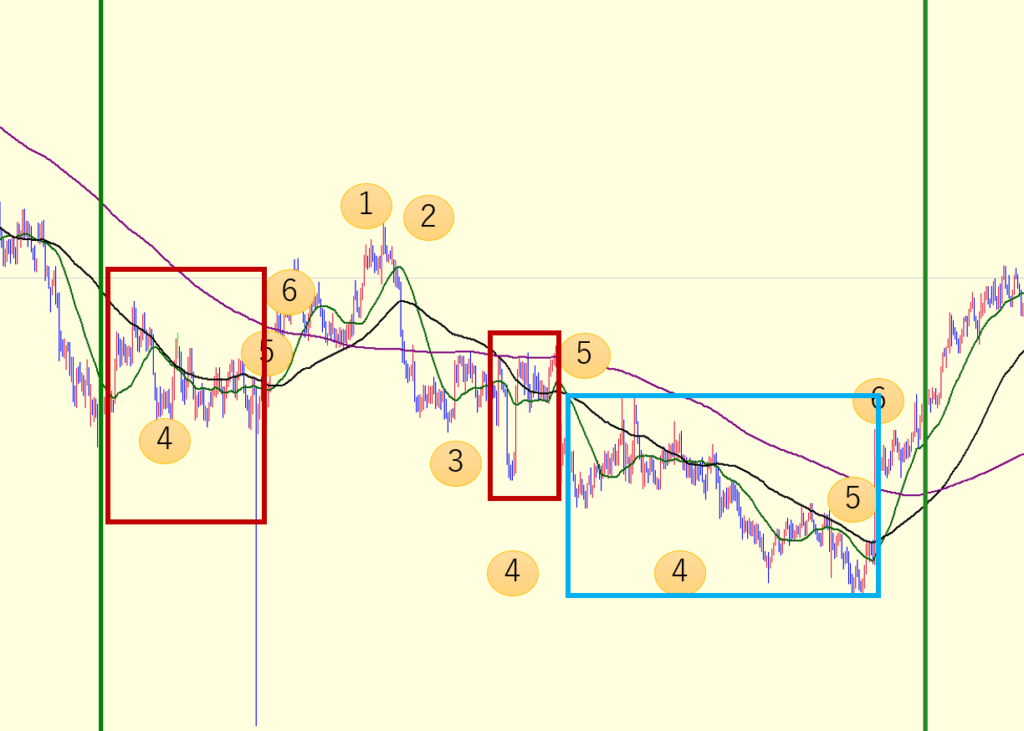

そこで、少しでも含み損を減らすために、売買ポイントはさらに短期の足を見ていきます。4時間足青枠で囲んだ期間を30分足で見てみましょう。

30分足で見てみると、このようになります。

ぐちゃぐちゃしていてわかりにくいかもしれません。もっと短い足に落としてエントリーを絞っても良いのですが、30分足で解説していきます。

大きな足の流れでは下落PO中なので、30分足ではPOになる前に仕掛けていくこともできます。

エントリー条件は各自で設定したらよいのですが、ここでは、以下のようなエントリー条件を例として出してみます。

まず、紫の200MAが下向きから横→上に向かっている間は30分足で上昇中と考えられるので取引しません。200MAが下向きか、上→横になり始めたところからエントリーポイントを探します。200MAの条件を満たした状態で以下のエントリータイミングを狙います。

日足が下降PO中なので、エントリーはショートで入ります。

- ローソクと75MAが、200MAより下にあるときに、25MAをローソクが上から下にデッドクロスした時の足確定。

- 1の条件を満たし、25MAが75MAより下にあり、25MAが上向きの時は見送る

- 1の条件を満たし、25MAが75MA より上にあり、25MAが下向きの時は見送る

- ローソクと75MAが、200MA より上にあるときに、75MA をローソク足が上から下にデッドクロスした時の足確定

この4つの条件でエントリーします。この条件を満たしていないときは、クロスしてもエントリーしません。また、繰り返しですが、200MAが上向きに進んでいる間もエントリーしません、エントリー目安は図の赤丸部分です。

次に利確、損切の条件を決めます。

- ローソク足が75MAをクロスした時

- 陽線が3本連続した時

- エントリーより後の最安値が属するローソク高値を終値で超えた時。ただし、エントリー足の安値を更新していない場合はカウントしない

- 陽線が累積5本出た時

基本的にエントリーしたら、中間である75MA をクロスしたら強制的にポジションクローズです。条件を満たしているときは、利益になっていても、損失になっていても、機械的に決済します。

それでは、この期間(青枠内)をこの条件でトレードしたらどのような結果になったか見てみましょう。

トレード結果

- エントリー回数:31回

- 勝ちトレード:18回 58.1%

- 負けトレード:13回 41.9%

- 益pips:158

- 損pips:67.2

- プロフィットファクタ:2.35

- 獲得pips:90.8

スプレッドを多めに見積もって2pipsとしたとしても28.8pipsの黒字となりました。

雑な検証でしたが、黒字にはなりましたね。逆行した際に、すぐ損切ったり、利益乗った後の逆行で建値で逃げたりと、裁量を混ぜていけば、もっと良い値になると思います。

また、より短い時間足でエントリーを絞ったり、インジケーターなどでエントリーを絞ったり、水平線などを利用して、エントリー精度を上げていけば、より実用的になると思います。

条件を決めて、検証していけば、もっと良いエントリーも見つかるでしょう。

過去検証を積極的に行ってみてください。

以上でMAの基本はおしまいです。

過去検証や分析はMT4かFT4、Trading viewがおすすめです。

無料が良い人はMT4で、MT4を使わせてくれる口座を使用すると良いです。おすすめはFXTF

チャート分析に毎月課金してもいいよって人はTrading viewがおすすめです。無料もあります